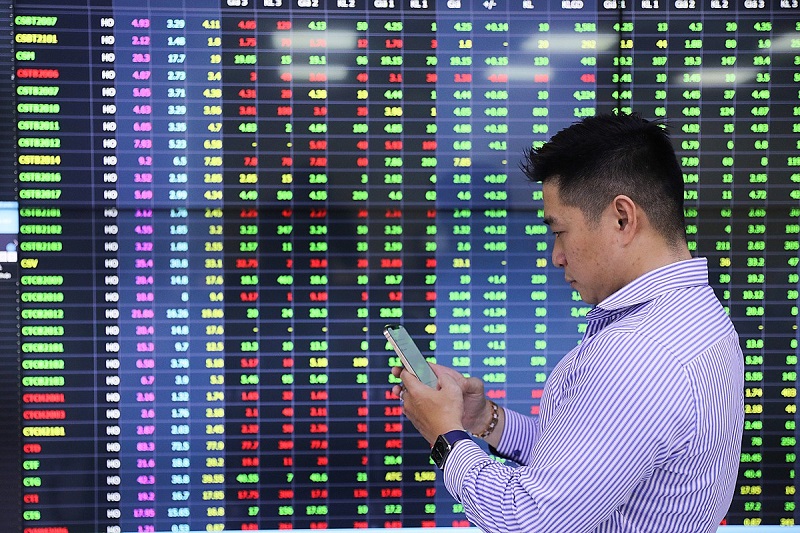

Việc tăng giá cổ phiếu ngân hàng và một số cổ phiếu bất động sản trong những phiên gần đây nhằm tăng đà tăng trưởng của chỉ số chung, thu hút dòng tiền đầu tư, đồng thời cũng gây lo lắng cho một số nhà đầu tư khi cổ phiếu penny tăng quá nóng và có thể gây sự không ổn định trên thị trường.

Lo ngại về việc điều chỉnh

Với mức tăng riêng biệt 2.5% trong tháng 5, chỉ số VN-Index tiếp tục tăng gần 3.2% chỉ trong 5 phiên giao dịch đầu tháng 6. Tuy nhiên, thị trường dường như đang gặp áp lực chốt lời gia tăng, như thể hiện trong phiên giao dịch hôm qua (ngày 08/6/2023) khi chỉ số giảm hơn 8 điểm do lực bán mạnh gia tăng vào cuối phiên. Dù chỉ số tăng lên 6 điểm trong phiên và đạt mức 1,115 điểm, nhưng không thể duy trì được sắc xanh.

Xem thêm: Thị trường chứng khoán đang bước vào giai đoạn điều chỉnh

Khối lượng giao dịch cũng tăng lên mức cao nhất kể từ ngày 06/12/2022, đạt hơn 1.2 tỷ cổ phiếu, tương đương giá trị hơn 21,000 tỷ đồng, tăng hơn 30% so với phiên giao dịch trước đó và cao hơn 58% so với khối lượng giao dịch trung bình của 20 phiên gần nhất. Rõ ràng, lực bán mạnh nhưng lực mua cũng không đủ để hấp thụ hết lượng cung.

Sự đảo chiều từ màu xanh sang màu đỏ trong phiên giao dịch chung và nhiều cổ phiếu riêng lẻ, cùng với sự tăng mạnh về khối lượng, tạo cảm giác thị trường đang chịu áp lực chốt lời sau chuỗi tăng trong hơn 1 tháng qua. Nhìn lại quá khứ, nỗi lo này trở nên có căn cứ hơn khi VN-Index đã không thành công ở mức 1,120 vào cuối tháng 1 năm nay và sau đó giảm trở lại, dao động trong khoảng từ 1,020 đến 1,080 điểm cho đến cuối tháng 5 vừa qua.

Từ góc nhìn kỹ thuật, một số chỉ báo cũng cho thấy VN-Index đang tiến vào vùng quá mua và có dấu hiệu điều chỉnh trong ngắn hạn. Hơn nữa, sau khi vượt qua đường trung bình di động 200 ngày (MA 200) vào đầu tháng 6, có khả năng rằng chỉ số VN-Index sẽ quay lại kiểm tra lại mức này trước khi củng cố để tạo nền vững chắc và tiếp tục hướng lên.

Thời gian gần đây, có xu hướng tập trung kéo nhóm cổ phiếu vốn hóa lớn, đặc biệt là ngân hàng, nhằm đẩy mạnh chỉ số chung và thu hút nhà đầu tư mong muốn kiếm lợi nhanh. Đồng thời, một số cổ phiếu bất động sản và cổ phiếu penny cũng tăng mạnh với những phiên giao dịch đạt giá trần liên tiếp. Những diễn biến này đã gây lo lắng cho nhiều nhà đầu tư.

Tuy chỉ số chung trong thời gian gần đây không tăng mạnh, nhưng nhiều cổ phiếu và ngành công nghiệp đã ghi nhận sự phục hồi ấn tượng. Do đó, việc chốt lời là một hành vi bình thường nếu xảy ra. Quan trọng là liệu dòng vốn sẽ tiếp tục ở lại thị trường và chờ đợi cơ hội chuyển đổi sang các ngành và cổ phiếu khác, đặc biệt là khi chúng ta đến gần mùa công bố báo cáo tài chính quý 2, khi dự kiến lợi nhuận của các công ty có thể tốt hơn so với quý 1 năm nay.

Chờ đợi Fed?

Ngân hàng Dự trữ Liên bang Mỹ (Fed) sẽ tổ chức cuộc họp chính sách thứ tư trong năm vào ngày 14-15/6 tới. Trái với những dự báo cách đây vài tuần, cho rằng Fed có thể tăng lãi suất thêm 0,25% trong cuộc họp này, quan điểm hiện tại dường như đã thay đổi, với khả năng Fed tạm thời bỏ qua việc tăng lãi suất.

Cụ thể, các chuyên gia kinh tế dự đoán rằng Fed sẽ giữ nguyên lãi suất cơ bản ở mức 5,25%, sau khi đã tăng liên tiếp trong hơn một năm qua. Công cụ Fedwatch của CME, cập nhật đến ngày 08/6/2023, cũng chỉ ra rằng xác suất Fed giữ nguyên lãi suất là 69%, tức là xác suất tăng 0,25% là 31%.

Ngoài lo ngại về suy thoái, việc Tổng thống Biden đã ký kết thỏa thuận về mức nợ công của Chính phủ vào ngày 03/6 cũng đang gây ra những lo lắng. Theo thỏa thuận đó, Bộ Tài chính Mỹ đã bắt đầu phát hành trái phiếu mới để tài trợ cho ngân sách đang cạn kiệt, với giá trị ước tính lên đến 1.000 tỷ USD trong thời gian tới. Điều này có thể làm suy yếu thanh khoản trên thị trường, tạo ra áp lực gia tăng lên lợi suất trái phiếu và ngân hàng. Vì vậy, Fed có lý do để cẩn trọng trong cuộc họp lần này.

Tuy nhiên, các nhà phân tích cho rằng trong cuộc họp tháng 6, Fed có thể tạm thời không tăng lãi suất, nhưng các quan chức có thể vẫn sẽ gửi tín hiệu về việc tăng lãi suất không sớm dừng lại, bởi mức lạm phát trong nền kinh tế lớn nhất thế giới vẫn đang duy trì ở mức cao hơn mục tiêu 2%. Điều này có nghĩa là chính sách thắt chặt của Mỹ sẽ tiếp tục kéo dài, và khó có khả năng giảm lãi suất từ cuối năm nay như kỳ vọng của các nhà đầu tư.

Dù theo bất kỳ kịch bản nào, có tăng lãi suất trong cuộc họp hay không tăng nhưng vẫn gửi tín hiệu về việc tăng trong các cuộc họp tiếp theo, đều có thể tạo áp lực lên các kênh đầu tư rủi ro như thị trường chứng khoán, đặc biệt là khi nhiều người đã mong đợi kết thúc lộ trình tăng lãi suất của Fed từ cuộc họp trước đó vào đầu tháng 5. Do đó, có thể nhà đầu tư trong nước cũng sẽ đợi xem những tín hiệu rõ ràng hơn từ Fed trong tuần tới.

Tuy nhiên, cần nhận thức rằng chính sách tiền tệ trong nước đã diễn ra theo hướng khác so với nhiều ngân hàng trung ương trên thế giới, đặc biệt là so với các nền kinh tế phát triển đang tăng lãi suất như Fed, Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Dự trữ Úc. Với mức lạm phát không còn là mối đe dọa lớn như năm trước và thấp hơn nhiều so với Mỹ, Ngân hàng Nhà nước Việt Nam đã giảm lãi suất điều hành liên tiếp ba lần trong thời gian qua và triển khai nhiều cơ chế, chính sách hỗ trợ cho thị trường bất động sản và trái phiếu doanh nghiệp, từ đó tác động tích cực đến thị trường chứng khoán.

Do đó, tín hiệu từ Fed có thể tạo ra những tác động hoặc áp lực điều chỉnh ngắn hạn, nhưng trong trung và dài hạn, nền kinh tế Việt Nam và thị trường chứng khoán trong nước vẫn được hỗ trợ tích cực từ chính sách tiền tệ nới lỏng và chính sách tài khóa mở rộng. Triển vọng dài hạn của thị trường được đánh giá là tích cực, do đó bất kỳ điều chỉnh nào trong ngắn hạn cũng có thể mở ra cơ hội tích lũy cổ phiếu hoặc điều chỉnh lại danh mục đầu tư.

Ngoài ra, với những cuộc giảm lãi suất tiền gửi liên tiếp gần đây, nhiều ý kiến cho rằng số tiền lớn từ kênh tiết kiệm (đã được gửi vào ngân hàng trong giai đoạn lãi suất cao trước đây) có thể đang đáo hạn dần và sẽ chuyển sang đầu tư trở lại vào thị trường chứng khoán. Xu hướng này cần được theo dõi thêm.