Chắc hẳn bạn đã từng nghe về khái niệm “thanh khoản” khi tham gia vào thị trường tài chính và đầu tư. Nhưng bạn có thực sự hiểu rõ về ý nghĩa và tác dụng của thanh khoản trong đầu tư? Hãy cùng Infina tìm hiểu về thanh khoản là gì và tại sao nó lại đặc biệt quan trọng trong lĩnh vực đầu tư tài chính nhé.

Thanh khoản là gì?

Thanh khoản là khả năng của một tài sản, chẳng hạn như cổ phiếu hoặc trái phiếu, được mua bán trên thị trường với số lượng lớn và tốc độ nhanh chóng. Nó thể hiện sự dễ dàng chuyển đổi tài sản thành tiền mặt mà không gây ảnh hưởng đáng kể đến giá cả của tài sản đó.

Một tài sản có thanh khoản cao có thể dễ dàng mua bán trên thị trường với số lượng lớn, đồng thời có spread (chênh lệch giữa giá mua và giá bán) thấp và độ sâu thị trường tốt. Ngược lại, một tài sản có thanh khoản thấp sẽ gặp khó khăn khi muốn mua bán lớn, và có thể gây ra spread cao.

Thanh khoản là một yếu tố quan trọng trong việc đánh giá tính hấp dẫn của một tài sản đối với các nhà đầu tư. Một thị trường có thanh khoản tốt sẽ thu hút được sự quan tâm và tham gia của nhiều nhà đầu tư, tăng tính công bằng và hiệu suất của quá trình mua bán tài sản trên thị trường.

Phân loại tài sản theo tính thanh khoản

Tính thanh khoản của một tài sản liên quan đến khả năng chuyển đổi tài sản đó thành tiền mặt hoặc tài sản tương tự một cách nhanh chóng và dễ dàng mà không ảnh hưởng đáng kể đến giá trị của nó. Các tài sản có tính thanh khoản cao thường dễ dàng mua bán trên thị trường, trong khi các tài sản có tính thanh khoản thấp thường gặp khó khăn trong việc bán ra. Dưới đây là một số ví dụ về các tài sản có tính thanh khoản khác nhau trong đầu tư:

- Tiền mặt: Tiền mặt và các tài khoản ngân hàng thường có tính thanh khoản rất cao. Bạn có thể sử dụng tiền mặt để mua bất kỳ tài sản nào một cách nhanh chóng.

- Cổ phiếu: Cổ phiếu của các công ty niêm yết trên sàn giao dịch chứng khoán thường có tính thanh khoản tốt, đặc biệt là cổ phiếu của các công ty lớn và phổ biến.

- Trái phiếu: Trái phiếu công ty hoặc chính phủ có tính thanh khoản khá tốt, nhưng tính thanh khoản có thể thấp hơn so với cổ phiếu.

- Chứng chỉ quỹ: Các công cụ tài chính như quỹ đầu tư chung, quỹ ETF cũng có tính thanh khoản cao, vì bạn có thể mua bán chúng trên thị trường một cách dễ dàng.

- Vàng: Vàng và bạc thường được coi là có tính thanh khoản tốt, vì bạn có thể mua bán chúng trên thị trường quốc tế.

- Bất động sản: Bất động sản như nhà ở hoặc bất động sản thương mại, thường có tính thanh khoản thấp hơn so với các tài sản tài chính. Việc mua bán bất động sản thường mất nhiều thời gian và có chi phí giao dịch cao.

Nhận thức về tính thanh khoản của các tài sản là quan trọng để đưa ra quyết định đầu tư thông minh và quản lý rủi ro hiệu quả trong danh mục đầu tư của bạn.

Vai trò của thanh khoản trong đầu tư

Tính thanh khoản trong đầu tư đóng một vai trò quan trọng và ảnh hưởng đến nhiều khía cạnh của quá trình đầu tư. Dưới đây là một số vai trò chính của tính thanh khoản trong đầu tư:

- Quyết định Mua Bán: Tính thanh khoản quyết định khả năng bạn có thể mua hoặc bán tài sản một cách nhanh chóng và dễ dàng. Nếu một tài sản có tính thanh khoản cao, bạn có thể thực hiện các quyết định giao dịch một cách linh hoạt, đáp ứng nhanh chóng các thay đổi trong thị trường hoặc mục tiêu đầu tư của bạn.

- Đánh giá Rủi ro: Tính thanh khoản đóng vai trò quan trọng trong việc đánh giá mức độ rủi ro trong đầu tư. Các tài sản có tính thanh khoản thấp có khả năng gây ra rủi ro lớn hơn, vì bạn có thể gặp khó khăn khi cần tiền mặt một cách nhanh chóng trong trường hợp khẩn cấp hoặc khi thị trường biến động mạnh.

- Xác định Giá Trị Tài Sản: Tính thanh khoản cũng có thể ảnh hưởng đến giá trị tài sản. Các tài sản có tính thanh khoản cao thường có giá trị tương đối ổn định và dễ định giá, trong khi tài sản có tính thanh khoản thấp có thể có giá trị khó định giá một cách chính xác.

- Lựa Chọn: Tính thanh khoản cũng có thể ảnh hưởng đến quyết định xây dựng danh mục đầu tư đa dạng. Đầu tư vào các tài sản có tính thanh khoản khác nhau có thể giúp phân bổ rủi ro hiệu quả và đảm bảo sự linh hoạt trong quản lý danh mục đầu tư của bạn.

- Thời gian đầu tư: Khi bạn có kế hoạch đầu tư trong một khoảng thời gian cụ thể, tính thanh khoản của tài sản có thể trở nên quan trọng hơn. Nếu bạn cần tiền mặt trong tương lai gần, bạn có thể ưa chuộng các tài sản có tính thanh khoản cao để đảm bảo tính sẵn sàng tài chính.

Ý nghĩa của thanh khoản là gì?

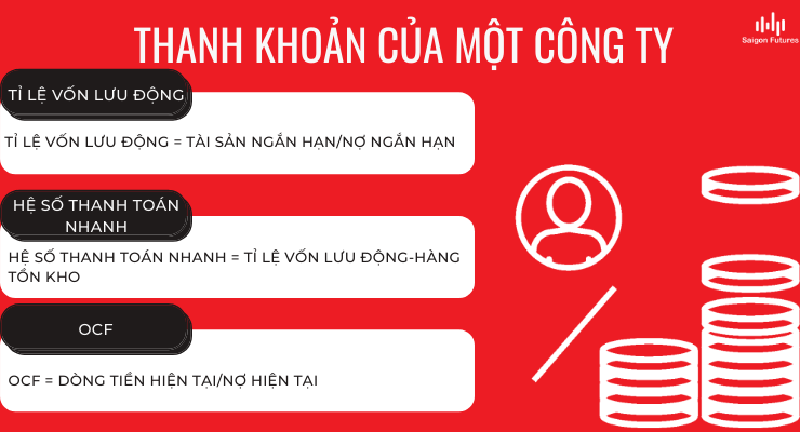

Thông thường, thị trường đo lường tính thanh khoản của một công ty bằng khả năng thanh toán các khoản nợ ngắn hạn. Tính thanh khoản này có thể được phản ánh qua ba chỉ số sau:

- Tỷ lệ thanh toán nhanh: Đo lường khả năng thanh toán ngay lập tức các khoản nợ ngắn hạn. Thường được tính bằng tỷ lệ giữa tiền mặt và tương đương tiền mặt so với tổng số nợ ngắn hạn.

- Chu kỳ thu hồi công nợ: Đo lường thời gian mà công ty cần để thu hồi được tiền từ các khoản công nợ. Thường được tính bằng số ngày trung bình mà công ty thu được tiền sau khi bán hàng hoặc cung cấp dịch vụ.

- Tỷ lệ đòn bẩy tài chính: Đo lường tỷ lệ giữa tiền mặt và tương đương tiền mặt so với tổng tài sản. Chỉ số này cho thấy khả năng của công ty trong việc thanh toán nhanh các khoản nợ ngắn hạn bằng sự sử dụng tài sản dễ dàng chuyển đổi thành tiền mặt.

App đầu tư chứng khoán dành cho người mới bắt đầu

Đầu tư cổ phiếu lô lẻ với giá cực thấp – trải nghiệm làm cổ đông các công ty lớn với số vốn nhỏ. Bạn có thể mở tài khoản chứng khoán trực tiếp tại app Infina và giao dịch chứng khoán lô lẻ với số vốn cực thấp chỉ từ 10.000đ.

Tính thanh khoản trong chứng khoán là gì?

Cũng như chứng khoán nói chung, tính thanh khoản của cổ phiếu là khả năng mua, bán cổ phiếu một cách nhanh chóng. Một cổ phiếu được coi là có tính thanh khoản cao khi luôn có trên thị trường, giá cả ổn định và tăng theo thời gian. Khả năng phục hồi vốn đầu tư ban đầu cao.

Các yếu tố ảnh hưởng đến thanh khoản trong chứng khoán

Tính thanh khoản là một khái niệm định tính quan trọng, đôi khi ảnh hướng rất nhiều đến doanh nghiệp hoặc xa hơn là cả một thị trường. Có những yếu tố ảnh hưởng tích cực và tiêu cực đến tính thanh khoản thị trường chứng khoán:

- Các chỉ số tài chính sẽ phản ảnh chính xác tình hình hoạt động của một công ty trên thị trường chứng khoán. Khi kết quả kinh doanh tốt, tính thanh khoản sẽ cao và ngược lại.

- Các quy định của nhà nước cũng là một yếu tố ảnh hưởng đến hoạt động kinh doanh của Doanh nghiệp dẫn đến tác động gián tiếp đến chứng khoán.

- Tâm lý của nhà đầu tư dẫn đến việc tạo nên xu hướng. Khi thị trường đang khởi sắc thì các nhà đầu tư cũng hứng thú chi tiền hơn.

Bẫy thanh khoản là gì?

Bẫy thanh khoản là một khái niệm trong tài chính và đầu tư, ám chỉ tình trạng mà một nhà đầu tư không thể dễ dàng chuyển đổi hoặc bán một tài sản cụ thể thành tiền mặt mà không gặp khó khăn hoặc gánh chịu mất giá đáng kể.

Trong tình huống bẫy thanh khoản, tài sản có thể là cổ phiếu, trái phiếu, bất động sản hoặc các công cụ tài chính khác. Nguyên nhân gây ra bẫy thanh khoản có thể là do sự thiếu cung cấp người mua, sự thiếu thanh khoản trên thị trường hoặc tính đặc thù của tài sản. Trong một số trường hợp, bẫy thanh khoản có thể dẫn đến việc giảm giá hoặc khó khăn trong việc chuyển đổi tài sản thành tiền mặt.

Việc nhận biết và quản lý rủi ro bẫy thanh khoản là quan trọng đối với các nhà đầu tư và các tổ chức tài chính để đảm bảo tính thanh khoản và khả năng chuyển đổi tài sản một cách hiệu quả.

Rủi ro thanh khoản là gì?

Rủi ro thanh khoản là khái niệm đề cập đến khả năng của một tài sản hoặc thị trường tài chính để nhanh chóng và dễ dàng chuyển đổi tài sản thành tiền mặt mà không gặp khó khăn hoặc gánh chịu mất giá đáng kể. Rủi ro thanh khoản xảy ra khi không có đủ nguồn cung cấp người mua hoặc không đủ sự thanh khoản trên thị trường để thực hiện việc mua hoặc bán tài sản một cách hiệu quả.

Rủi ro thanh khoản có thể gây ra nhiều khó khăn và tác động tiêu cực đối với các nhà đầu tư và tổ chức tài chính. Nếu một tài sản không dễ dàng chuyển đổi thành tiền mặt, nhà đầu tư có thể gặp khó khăn trong việc thoát khỏi đầu tư hoặc thực hiện các chiến lược tài chính khác. Điều này có thể làm tăng rủi ro vì không thể nhanh chóng tiếp cận tiền mặt trong các tình huống khẩn cấp hoặc thay đổi nhanh trong thị trường.

Quản lý rủi ro thanh khoản là một phần quan trọng của việc đánh giá và quản lý rủi ro trong các chiến lược đầu tư và hoạt động tài chính. Các nhà đầu tư và tổ chức tài chính cần đánh giá kỹ lưỡng sự thanh khoản của tài sản và thị trường để đảm bảo tính linh hoạt và khả năng chuyển đổi tài sản một cách hiệu quả khi cần thiết.

Thiệt hại từ rủi ro thanh khoản là gì?

Rủi ro thanh khoản có thể gây ra nhiều thiệt hại và tác động tiêu cực cho các nhà đầu tư và tổ chức tài chính. Dưới đây là một số hậu quả tiềm ẩn từ rủi ro thanh khoản:

- Mất giá tài sản: Khi không có đủ nguồn cung cấp người mua hoặc không đủ thanh khoản trên thị trường, nhà đầu tư có thể gặp khó khăn trong việc bán tài sản với giá hợp lý. Điều này có thể dẫn đến giảm giá và mất giá tài sản.

- Thiếu tiền mặt và khả năng chi tiêu: Nếu tài sản không thể nhanh chóng chuyển đổi thành tiền mặt, nhà đầu tư hoặc tổ chức tài chính có thể gặp khó khăn trong việc thu hồi vốn hoặc thực hiện các chiến lược tài chính. Điều này ảnh hưởng đến khả năng chi tiêu và hoạt động kinh doanh.

- Rủi ro tài chính và vỡ nợ: Nếu không có khả năng nhanh chóng chuyển đổi tài sản thành tiền mặt, tổ chức tài chính có thể đối mặt với rủi ro tài chính và khó khăn trong việc trả nợ. Điều này có thể dẫn đến tình trạng vỡ nợ và ảnh hưởng xấu đến sự ổn định tài chính của tổ chức.

- Mất cơ hội đầu tư: Khi gặp rủi ro thanh khoản, nhà đầu tư có thể không thể tận dụng các cơ hội đầu tư mới hoặc thay đổi chiến lược đầu tư. Điều này có thể dẫn đến mất một số lợi ích tiềm năng và không thể tối đa hóa sinh lợi từ thị trường.

Quản lý rủi ro thanh khoản như thế nào?

- Đánh giá tính thanh khoản: Đánh giá kỹ lưỡng tính thanh khoản của các tài sản trước khi đầu tư. Xem xét các yếu tố như quy mô thị trường, sự sẵn có của nguồn cung và nguồn cầu, khối lượng giao dịch, và đặc điểm của tài sản.

- Phân tán rủi ro: Đa dạng hóa danh mục đầu tư để giảm thiểu tác động của rủi ro thanh khoản đến tổng danh mục. Đầu tư vào nhiều loại tài sản, ngành công nghiệp và khu vực địa lý để tạo ra sự cân bằng và tăng khả năng thanh khoản.

- Tạo dự trữ tiền mặt: Dành một phần danh mục để giữ dự trữ tiền mặt để đối phó với các tình huống không lường trước. Điều này giúp cung cấp khả năng thanh toán và linh hoạt tài chính trong trường hợp cần thiết.

- Theo dõi thị trường: Theo dõi và phân tích sự biến động trong thị trường tài chính. Điều này giúp đánh giá khả năng thanh khoản và nhận biết các dấu hiệu rủi ro thanh khoản sớm.

- Quản lý lượng vốn đầu tư: Đảm bảo rằng tỷ lệ giữa tài sản dễ dàng chuyển đổi thành tiền mặt và tổng giá trị danh mục đầu tư hợp lý. Điều này đảm bảo rằng sẽ có đủ tiền mặt để đáp ứng nhu cầu thanh toán và giảm rủi ro thanh khoản.

- Định kỳ đánh giá và điều chỉnh: Đánh giá định kỳ danh mục đầu tư và điều chỉnh khi cần thiết để đảm bảo rằng các tài sản vẫn có tính thanh khoản và phù hợp với mục tiêu đầu tư.

- Sử dụng công cụ và hợp đồng tài chính: Sử dụng các công cụ tài chính như tùy chọn (options), hợp đồng tương lai (futures) hoặc các công cụ phái sinh (derivatives) để bảo vệ hoặc tạo thanh khoản cho danh mục đầu tư.

- Tìm hiểu kỹ về tài sản: Nắm vững thông tin về tài sản đầu tư, bao gồm tính thanh khoản, yếu tố ảnh hưởng đến thanh khoản và các sự kiện tiềm năng có thể ảnh hưởng đến tính thanh khoản.

Quản lý rủi ro thanh khoản là một quá trình liên tục và đòi hỏi sự đánh giá kỹ lưỡng, sự nhạy bén với thị trường và sự linh hoạt trong việc điều chỉnh danh mục đầu tư.

Tổng kết

Thanh khoản là khả năng chuyển đổi tài sản thành tiền mặt một cách nhanh chóng và dễ dàng. Để quản lý rủi ro thanh khoản, cần đánh giá tính thanh khoản của tài sản, đa dạng hóa danh mục đầu tư, tạo dự trữ tiền mặt, theo dõi thị trường và quản lý lượng vốn đầu tư. Hiểu rõ về thanh khoản là quan trọng để định hình chiến lược tài chính và đảm bảo sự ổn định trong hoạt động tài chính.

Xem thêm: