2021 là năm thăng hoa của thị trường chứng khoán, với chỉ số VN-Index lần đầu tiên đạt cột mốc lịch sử 1,500 điểm vào tháng 11. Nhiều nhà đầu tư hăm hở tham gia thị trường vì cơ hội đầu tư hấp dẫn. Tính tới cuối tháng 3/2022, tổng số tài khoản chứng khoán nhà đầu tư trong nước hiện đạt hơn 4,9 triệu, xấp xỉ 5% dân số.

Tuy vậy, nhiều nhà đầu tư còn có những lầm tưởng nhất định khi tham gia vào thị trường đầu tư đầy tiềm năng, nhưng cũng không kém phần rủi ro này. Vậy những sai lầm trong đầu tư chứng khoán là gì? Làm thế nào để ta có thể hiểu đúng hơn về chúng?

1. Đầu tư chứng khoán là phải có thật nhiều tiền

Sai lầm đầu tiên là để đầu tư chứng khoán thì cần rất nhiều tiền, như là hàng trăm triệu hay hàng tỷ đồng. Đây là một trong những lầm tưởng phổ biến nhất, đặc biệt với các nhà đầu tư mới. Trên thực tế, chỉ cần vài triệu đồng, thậm chí là vài trăm nghìn, cũng đã đủ để bạn đầu tư và xây dựng danh mục tài sản.

Xem thêm: Tận dụng 20 triệu để đầu tư chứng khoán hiệu quả không?

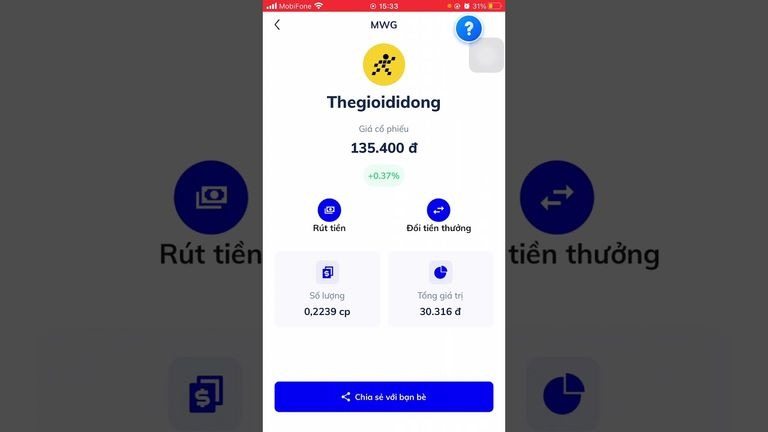

Hiện nay, ai cũng có thể tạo thói quen đầu tư với số vốn ít, nhờ sự trợ giúp của những ứng dụng tài chính trên thị trường. Một trong số đó là ứng dụng Infina với sản phẩm đầu tư chứng khoán, hỗ trợ giao dịch nhanh chóng, linh hoạt.

Điểm thú vị là ứng dụng này còn hỗ trợ nhà đầu tư mới có thể trải nghiệm đầu tư chứng khoán theo lô lẻ với số vốn ban đầu chỉ từ 10,000 VND mà không tốn phí giao dịch.

Như vậy, đầu tư qua ứng dụng tài chính giúp bạn tạo thói quen “tích tiểu thành đại”. Từ đó, bạn có thể hưởng lợi từ kỳ quan thứ 8 của thế giới: lãi kép (compound interest). Lãi kép là hiệu suất phát sinh sau khi lấy lãi về, dồn vào tiền vốn và tiếp tục tích lũy/ đầu tư để thu về lãi cao hơn ở chu kỳ sau.

Tính đến tháng 4 năm 2022, tổng tài sản của nhà đầu tư lỗi lạc Warren Buffett là 124 tỷ đô la. Nhưng phần lớn trong số đó được tích lũy sau sinh nhật tuổi 50 của ông, nhờ sức mạnh của lãi kép. Bí quyết của Buffett là đầu tư từ sớm, kiên trì, và tạo thói quen tích lũy. Ông đầu tư từ năm 11 tuổi với chỉ 114 USD cho 3 cổ phiếu của Cities Service. Buffett hồi tưởng, “Tôi bắt đầu lăn một quả cầu tuyết nhỏ trên một ngọn đồi rất cao”.

Câu chuyện đó để minh hoạ cho việc bạn có thể bắt đầu với số vốn nhỏ, miễn là bạn kiên trì, qua thời gian, bạn có thể đạt được thành công lớn. Đây là một trong những bí kíp đầu tư chứng khoán thành công đầu tiên.

2. Đầu tư rất khó, chỉ dành cho dân tài chính

Sai lầm khi đầu tư chứng khoán thứ hai là đầu tư chỉ dành cho dân tài chính, hay những người am hiểu tường tận về thị trường chứng khoán. Tuy chúng ta không thể “tay không bắt giặc”. Nhưng nếu không bắt đầu, ta có thể bỏ lỡ nhiều cơ hội.

Một trong số đó là cơ hội rèn luyện cảm xúc vững vàng từ những đợt lên xuống của thị trường. Từ đó không có những hành động nóng vội khi thị trường giảm sâu, ví dụ như vội vàng “cắt lỗ” hay “bắt đáy”. Không ai muốn mất tiền khi đầu tư, nhưng bài học nào cũng có cái giá của nó. Bạn bắt đầu càng sớm, cái giá bạn phải trả càng rẻ, và đứng lên càng dễ dàng.

Những “cú ngã đầu đời” tất yếu là tiền đề cho thành công vang dội sau này của bất kể nhà đầu tư lỗi lạc nào. Điển hình là Ray Dalio, người sáng lập một trong những quỹ đầu tư lớn nhất thế giới, Bridgewater Associates, với tổng giá trị tài sản quản lý lên đến 140 tỷ USD.

Ông từng có những nhận định sai lầm khi đầu tư chứng khoán về thị trường tài chính, dẫn đến một lần phá sản vào năm 1982, thậm chí phải vay 4.000 USD từ bố để trang trải cuộc sống. Tuy nhiên, Ray Dalio cũng thừa nhận trong cuốn sách Principles rằng, thất bại đó là điều tuyệt vời nhất đã từng xảy đến với ông, bởi nó giúp ông quản trị rủi ro tốt hơn trong tương lai.

Nếu tìm hiểu mà vẫn chưa tự tin để đầu tư, các bạn có thể đến với hình thức đầu tư gián tiếp thông qua các chứng chỉ quỹ. Sản phẩm này đặc biệt an toàn với nhà đầu tư mới, bởi danh mục đầu tư đa dạng giữa các nhóm ngành, nhằm phân tán rủi ro, tối đa hoá lợi nhuận. Ngoài ra, tính thanh khoản cao khiến việc mua, bán trở nên rất dễ dàng.

Hiện nay, trên thị trường có nhiều ứng dụng tài chính cung cấp sản phẩm đầu tư chứng chỉ quỹ. Trong đó, tính năng dễ sử dụng (user-friendly) của Infina được ưa chuộng hơn cả. Ứng dụng này giúp bạn quản lý và theo dõi tỷ suất lợi nhuận của các chứng chỉ quỹ nhanh chóng, chính xác. Ngoài ra, bạn có thể bắt đầu với số vốn khiêm tốn là 100.000 VND, và các chuyên gia tài chính dày dặn kinh nghiệm sẽ giúp bạn đầu tư.

3. Phải lướt sóng chứng khoán mới có lời

Sai lầm khi đầu tư chứng khoán lớn thứ ba là lầm tưởng tai hại bậc nhất, đấy là phải đầu tư lướt sóng chứng khoán thì mới có lời lớn. Lầm tưởng này xuất phát từ việc hỏng kiến thức căn bản khi đầu tư, cộng với tâm lý muốn lãi nhanh.

Tuy nhiên, không ai có thể biết trước được những biến động ngắn hạn của thị trường. Điều duy nhất chúng ta có thể biết là thị trường sẽ có tăng và giảm. Nhưng về lâu dài, cùng với sự phát triển của nền kinh tế, thị trường chứng khoán luôn đi lên. Chính vì thế, sự kiên nhẫn sẽ là thứ đem cho bạn “trái ngọt”.

Warren Buffett tin vào đầu tư giá trị, tức là luôn mua cổ phiếu của những doanh nghiệp tốt, với thị giá ít hơn giá trị thực, và giữ chúng lâu nhất có thể. Ông khuyên rằng, “Hãy mua, nắm giữ cổ phiếu tốt, và không nên theo dõi bảng điện quá nhiều”. Bởi có rất nhiều thứ ảnh hưởng đến giá cổ phiếu trong ngắn hạn, mà không phản ánh nội tại của doanh nghiệp đứng sau nó.

Sẽ luôn có những đợt điều chỉnh tuỳ thuộc vào tình hình kinh tế, chính trị vĩ mô và vi mô. Ví dụ, cuộc chiến giữa Nga và Ukraine đã ảnh hưởng không nhỏ đến giá dầu thế giới, dẫn đến việc cổ phiếu ngành dầu khí tăng nóng.

Tất nhiên, “lướt sóng” cũng có thể đem đến thành công vượt trội, nếu bạn thực hiện nó đúng cách. Những trader huyền thoại như Mark Minervini hay Jesse Livermore là minh chứng rõ rệt nhất cho tiềm năng to lớn của “đầu tư ngắn hạn”. Bất kể theo con đường nào, bạn cũng cần xác định mình thuộc trường phái đầu tư nào, dài hạn hay ngắn hạn.

Theo ý kiến người trong ngành, nếu bạn theo trường phái đầu tư, bạn không nên quan tâm quá nhiều đến những biến động ngắn hạn, cổ phiếu rẻ hơn giá trị thực thì sẽ mua và nắm giữ theo kiểu tích sản. Ngược lại, nếu bạn theo trường phái “đầu cơ lướt sóng” thì cần tuân thủ kỷ luật và xử lý theo hành động giá.

4. Không phân biệt được đầu tư ngắn hạn và dài hạn

Có một số tài sản càng để lâu càng có lợi, ví dụ như chứng chỉ quỹ, chứng chỉ tiền gửi, những cổ phiếu cơ bản, hay đầu tư dạng tích luỹ. Tuy nhiên, đối với những loại hình đầu tư liên quan đến chứng khoán, phần lớn các nhà đầu tư sẽ không “làm ngơ” được trước những biến động ngắn hạn của thị trường, từ đó có những hành động vội vã, gây ảnh hưởng trực tiếp đến số tiền vốn.

Đặc biệt, với đầu tư chứng chỉ quỹ, “mua vào bán ra” liên tục không phải lựa chọn hợp lý, bởi bạn sẽ bị trừ rất nhiều phí trong ngắn hạn. Một số công ty Quản lý quỹ sẽ thu 2% tổng giá trị giao dịch nếu bạn quyết định bán chứng chỉ quỹ khi mới đầu tư dưới 1 năm.

Thêm vào đó, các Công ty quản lý quỹ cần thời gian để nghiên cứu và tái cơ cấu danh mục đầu tư sao cho hiệu quả, phù hợp nhất với tình hình kinh tế, chính trị của đất nước. Chính vì thế, đây không phải, và cũng không nên là loại hình đầu tư ngắn hạn. Đây là sai lầm thứ tư khi đầu tư chứng khoán mà bạn cần lưu ý.

Để mua chứng chỉ quỹ, một trong những sự lựa chọn thông minh là thông qua ứng dụng tài chính. Khi mua chứng chỉ quỹ qua ứng dụng Infina, bạn sẽ không bị mất thêm phí trung gian. Hơn nữa, bạn có thể đầu tư một vài quỹ để đa dạng hóa danh mục đầu tư, và quản trị rủi ro tốt hơn.

Các quỹ mở trên Infina được phân thành 3 loại dựa trên mức độ an toàn và khẩu vị rủi ro của nhà đầu tư: Quỹ trái phiếu, Quỹ cân bằng, và Quỹ cổ phiếu. Với Quỹ cổ phiếu có tiềm năng tăng trưởng cao nhất. Điều đặc biệt là, tất cả những quỹ bạn mua đều có thể được theo dõi và quản lý thông qua Infina, rất tiện lợi và dễ sử dụng.

Kết luận

Nhìn chung, thị trường chứng khoán vẫn là một kênh đầu tư hấp dẫn. Tuy nhiên, bạn cần trang bị cho mình những kiến thức đúng đắn, đồng thời tìm kiếm những sự trợ giúp phù hợp để có thể đầu tư, tích lũy tài sản một cách hiệu quả nhất. Tránh những sai lầm khi đầu tư chứng khoán phía trên thì chắc chắn bạn sẽ có hành trang vững vàng để chinh chiến trên thị trường chứng khoán.

Tác giả: Nhi Nguyen

Nguồn: Vietcetera

Xem thêm: Cần cân nhắc gì khi thiết kế một danh mục đầu tư?