1. NVL hơn 24.000 tỷ bị kẹt tại ngân hàng chưa được giải phóng

CTCP Tập đoàn Đầu tư Địa ốc NoVa – Novaland (NVL) vừa công bố báo cáo tài chính kiểm toán năm 2023.

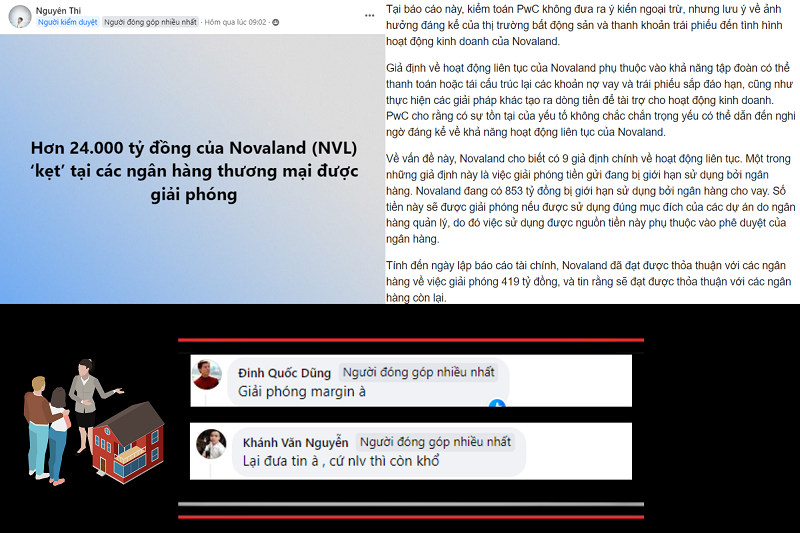

Tại báo cáo này, kiểm toán PwC không đưa ra ý kiến ngoại trừ, nhưng lưu ý về ảnh hưởng đáng kể của thị trường bất động sản và thanh khoản trái phiếu đến tình hình hoạt động kinh doanh của Novaland.

Giả định về hoạt động liên tục của Novaland phụ thuộc vào khả năng tập đoàn có thể thanh toán hoặc tái cấu trúc lại các khoản nợ vay và trái phiếu sắp đáo hạn, cũng như thực hiện các giải pháp khác tạo ra dòng tiền để tài trợ cho hoạt động kinh doanh. PwC cho rằng có sự tồn tại của yếu tố không chắc chắn trọng yếu có thể dẫn đến nghi ngờ đáng kể về khả năng hoạt động liên tục của Novaland.

Về vấn đề này, Novaland cho biết có 9 giả định chính về hoạt động liên tục. Một trong những giả định này là việc giải phóng tiền gửi đang bị giới hạn sử dụng bởi ngân hàng. Novaland đang có 853 tỷ đồng bị giới hạn sử dụng bởi ngân hàng cho vay. Số tiền này sẽ được giải phóng nếu được sử dụng đúng mục đích của các dự án do ngân hàng quản lý, do đó việc sử dụng được nguồn tiền này phụ thuộc vào phê duyệt của ngân hàng.

Tính đến ngày lập báo cáo tài chính, Novaland đã đạt được thỏa thuận với các ngân hàng về việc giải phóng 419 tỷ đồng, và tin rằng sẽ đạt được thỏa thuận với các ngân hàng còn lại. Đọc thêm & thảo luận tại đây

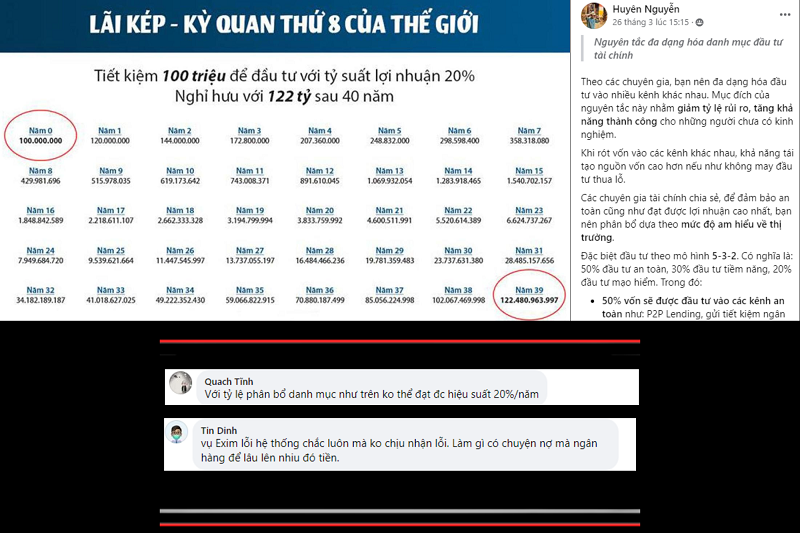

2. Nguyên tắc đa dạng hóa danh mục đầu tư tài chính

Theo các chuyên gia, bạn nên đa dạng hóa đầu tư vào nhiều kênh khác nhau. Mục đích của nguyên tắc này nhằm giảm tỷ lệ rủi ro, tăng khả năng thành công cho những người chưa có kinh nghiệm.

Khi rót vốn vào các kênh khác nhau, khả năng tái tạo nguồn vốn cao hơn nếu như không may đầu tư thua lỗ.

Các chuyên gia tài chính chia sẻ, để đảm bảo an toàn cũng như đạt được lợi nhuận cao nhất, bạn nên phân bổ dựa theo mức độ am hiểu về thị trường.

Đặc biệt đầu tư theo mô hình 5-3-2. Có nghĩa là: 50% đầu tư an toàn, 30% đầu tư tiềm năng, 20% đầu tư mạo hiểm. Trong đó:

- 50% vốn sẽ được đầu tư vào các kênh an toàn như: P2P Lending, gửi tiết kiệm ngân hàng, bất động sản,…

- 30% vốn sẽ được đầu tư vào các kênh tiềm năng lợi nhuận cao như: chứng khoán, cổ phiếu…

- 20% số vốn còn lại sẽ được đầu tư vào những kênh mạo hiểm mang đến siêu lợi nhuận. Hình thức này mang lại cho bạn số lãi siêu lớn và trong thời gian ngắn. Bên cạnh đó, loại hình này cũng tiềm ẩn nhiều rủi ro và khả năng mất mát cao. Đọc thêm & thảo luận tại đây

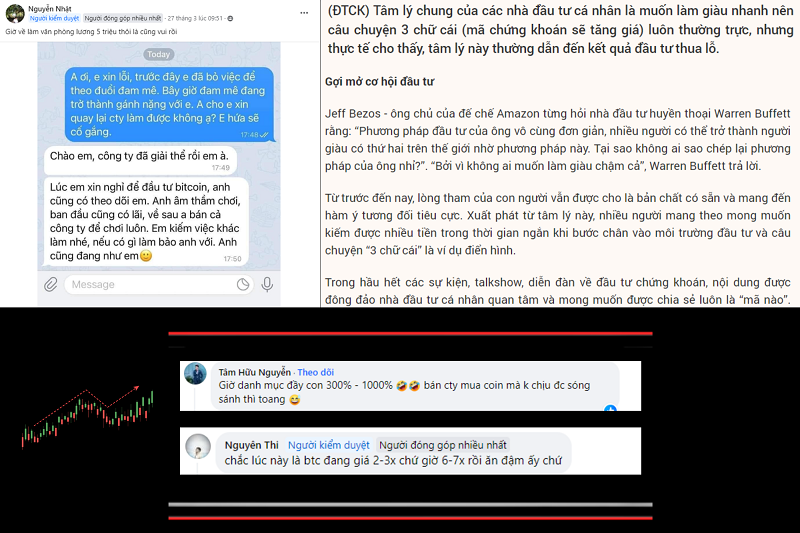

3. Đầu tư không chỉ là câu chuyện “3 chữ cái”

Jeff Bezos – ông chủ của đế chế Amazon từng hỏi nhà đầu tư huyền thoại Warren Buffett rằng: “Phương pháp đầu tư của ông vô cùng đơn giản, nhiều người có thể trở thành người giàu có thứ hai trên thế giới nhờ phương pháp này. Tại sao không ai sao chép lại phương pháp của ông nhỉ?”. “Bởi vì không ai muốn làm giàu chậm cả”, Warren Buffett trả lời.

Từ trước đến nay, lòng tham của con người vẫn được cho là bản chất có sẵn và mang đến hàm ý tương đối tiêu cực. Xuất phát từ tâm lý này, nhiều người mang theo mong muốn kiếm được nhiều tiền trong thời gian ngắn khi bước chân vào môi trường đầu tư và câu chuyện “3 chữ cái” là ví dụ điển hình.

Trong hầu hết các sự kiện, talkshow, diễn đàn về đầu tư chứng khoán, nội dung được đông đảo nhà đầu tư cá nhân quan tâm và mong muốn được chia sẻ luôn là “mã nào”. Tuy nhiên, các chuyên gia ít khi đưa ra câu trả lời cụ thể, có thể do thị trường chứng khoán có diễn biến khó lường, nhất là trong ngắn hạn.

Có những trường hợp “chiều lòng” nhà đầu tư, chuyên gia đưa ra một số mã cổ phiếu đáng quan tâm, nhưng với ý nghĩa gợi mở và giúp nhà đầu tư thu hẹp phạm vi tìm kiếm cổ phiếu mục tiêu, chứ không trực tiếp khuyến nghị giải ngân.

Ngay trong các buổi phỏng vấn riêng với các chuyên gia và đề cập đến “3 chữ cái” để đưa vào bài viết, phóng viên cũng thường nhận được lời từ chối khéo như “hỏi khó quá em ơi”, hay “anh không dám trả lời câu này đâu, nhạy cảm lắm”.

Chuyên viên phân tích của một công ty chứng khoán cho biết, trong báo cáo phân tích của công ty, nội dung chính mà nhà đầu tư quan tâm là “3 chữ cái”. Vì vậy, làm báo cáo phân tích luôn phải chú trọng danh sách cổ phiếu khuyến nghị, vì đây là yếu tố “đinh” của báo cáo và thu hút nhà đầu tư. Nhà đầu tư có thể bỏ qua phân tích về tình hình kinh tế, các yếu tố vĩ mô tác động đến thị trường, nhưng luôn quan tâm đến danh sách cổ phiếu được khuyến nghị. Đọc thêm & thảo luận tại đây

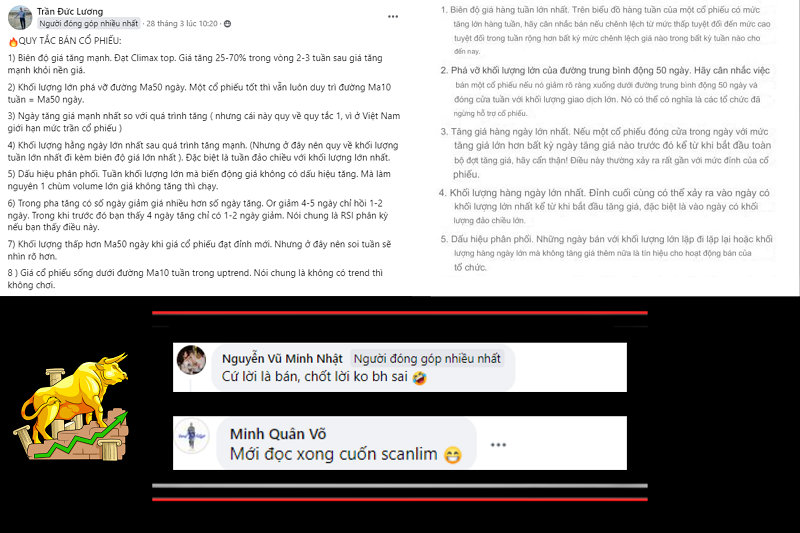

4. Quy tắc bán cổ phiếu

1) Biên độ giá tăng mạnh. Đạt Climax top. Giá tăng 25-70% trong vòng 2-3 tuần sau giá tăng mạnh khỏi nền giá.

2) Khối lượng lớn phá vỡ đường Ma50 ngày. Một cổ phiếu tốt thì vẫn luôn duy trì đường Ma10 tuần = Ma50 ngày.

3) Ngày tăng giá mạnh nhất so với quá trình tăng ( nhưng cái này quy về quy tắc 1, vì ở Việt Nam giới hạn mức trần cổ phiếu)

4) Khối lượng hằng ngày lớn nhất sau quá trình tăng mạnh. (Nhưng ở đây nên quy về khối lượng tuần lớn nhất đi kèm biên độ giá lớn nhất). Đặc biệt là tuần đảo chiều với khối lượng lớn nhất.

5) Dấu hiệu phân phối. Tuần khối lượng lớn mà biến động giá không có dấu hiệu tăng. Mà làm nguyên 1 chùm volume lớn giá không tăng thì chạy.

6) Trong pha tăng có số ngày giảm giá nhiều hơn số ngày tăng. Or giảm 4-5 ngày chỉ hồi 1-2 ngày. Trong khi trước đó bạn thấy 4 ngày tăng chỉ có 1-2 ngày giảm. Nói chung là RSI phân kỳ nếu bạn thấy điều này.

7) Khối lượng thấp hơn Ma50 ngày khi giá cổ phiếu đạt đỉnh mới. Nhưng ở đây nên soi tuần sẽ nhìn rõ hơn.

8 ) Giá cổ phiếu sống dưới đường Ma10 tuần trong uptrend. Nói chung là không có trend thì không chơi. Đọc thêm & thảo luận tại đây

5. Những người làm thuê, tại sao kiếm bao nhiêu tiền cũng không đủ?

Khi nói về “Tự do tài chính”, bạn cần phải trả lời câu hỏi rằng mình có thể sống với mức chi tiêu như hiện tại trong bao lâu nếu nghỉ việc? Đối với mình khoảng 5 năm trước, dù có nhà, có xe, có tiền tiết kiệm trong tài khoản, nhưng cũng không thể trả lời được câu hỏi này. Chỉ bởi vì khi đó, thứ mình đổ tiền vào mua là “tiêu sản” – không phải “tài sản”. Và mình biết chắc rằng, rất nhiều bạn trẻ cũng đang mắc phải những sai lầm như vậy.

Việc mua “tiêu sản” diễn ra trong đời sống thường ngày, mà có lẽ mọi người chẳng nhận ra. Chẳng hạn như, người có lương 10 triệu/tháng sẵn sàng chi trả cho 1 chiếc túi xách 2 triệu. Người có lương 20 triệu/tháng sẵn sàng chi hơn chục triệu để mua chiếc điện thoại đời mới.

Chẳng kể đâu xa, bản thân mình từng bỏ hơn 50 triệu chỉ để mua chiếc xe tay ga đi cho “sang”, dù chiếc xe cũ vẫn hoạt động ngon lành. Rồi việc sở hữu những món đồ chỉ sử dụng vài lần rồi bỏ như đồng hồ, nước hoa, quần áo, giày dép… Đây là hệ lụy của việc không quan tâm đến việc quản lý tài chính cá nhân, để rồi tiền trong ví cứ vơi dần vì những thứ “tưởng chừng như cần thiết”.

Những thứ kể trên mới là dạng “tiểu tiêu sản”, cụm từ mình dành cho việc mua những món đồ không sinh lời trong tương lai với số tiền nhỏ. Còn dạng tiêu sản lớn mà chúng ta thường hay gặp nhất, là những căn hộ chung cư, xe ô tô, hàng hiệu… những thứ có thể ngốn đến tiền tỷ, nhưng tính đến khả năng sinh lời trong tương lai gần như không có.

Thậm chí, hàng năm bạn còn phải bỏ thêm chi phí để bảo dưỡng, sửa chữa. Đó là lý do khiến cho người làm thuê rất khó để giàu, vì làm được bao nhiêu cũng sẽ chi tiêu vào việc mua sắm, hoặc trả nợ hàng tháng vì mua trả góp. Đọc thêm & thảo luận tại đây