1. Phân tích cổ phiếu doanh nghiệp – MSN

Triển vọng doanh nghiệp

Với Trung Nguyễn thì MSN là một doanh nghiệp xứng đáng được nhà đầu tư theo dõi và có thể đưa vào danh mục đầu tư với khẩu vị an toàn, sau đây là 1 số lí do cho phép tôi đánh giá điều đó:

i, Mảng bán lẻ

Dựa trên kết quả kinh doanh thời gian gần đây, Trung Nguyễn dự phóng doanh thu WCM sẽ tăng trưởng 9% YoY đạt hơn 32.700 tỷ đồng được thúc đẩy bởi tốc độ tăng trưởng LFIL nhanh hơn, mở rộng mạng lưới, và kết quả tích cực của các cửa hàng mới. Dự phóng này tương ứng với kịch bản cơ sở trong hồi thị trường phục hồi dần, WCM dự kiến mở mới 400- 700 cửa hàng tiện lợi (so với +500 cửa hàng theo ban lãnh đạo).

Trong năm 2023, WCM tập trung vào công tác tìm ra mô hình phù hợp cho người tiêu dùng khu vực nông thôn và thành thị (Cửa hàng WIN và WinMart+ Nông thôn). Q1/2024 có 40 siêu thị mini và quý 2 có hơn 30 (“WinMart+ hoặc “WMP”) đã được mở mới, nâng tổng số cửa hàng, siêu thị trên toàn quốc lên gần 3800 cửa hàng.

Với việc liên tục mở rộng và tối đa cơ cấu trong thời điểm kinh tế khó khăn mang lại nhiều thách thức và rủi ro cho WCM nói riêng và MSN nói chung nhưng một khi vượt qua được thì lợi thế và sức mua phục hồi sẽ đem lại tăng trưởng khả quan hơn cho toàn tập đoàn. Trung Nguyễn kỳ vọng SSSG (same stores sales growth) của chuỗi Winmart và Winmart+ tăng trưởng +1%, theo đó giúp EBITDA của WCM đạt lần lượt 791 tỷ đồng (+15%YoY) và 910 tỷ đồng ( 15% yoy) trong 2024F-2025F.

ii, Mảng sản phẩm tiêu dùng MCH

Với mức tăng trưởng đóng góp chủ yếu của ngành Thực phẩm tiện lợi, Đồ uống và Chăm sóc gia đình, cá nhân… dự phóng doanh thu MCH sẽ tăng trưởng doanh thu thuần năm nay đạt 32.500-34.000 tỷ đồng, tăng lần lượt 8-13% so với cùng kỳ. Các sản phẩm tiêu dùng của MCH dù không bị ảnh hưởng quá nhiều bởi sức mua tuy vậy cũng sẽ hưởng lợi sức mua hồi phục.

Nhiều dòng sản phẩm đã phục hồi đà tăng trưởng tốt nhờ chương trình hội viên.

Với sự thiết yếu trong đời sống thì Trung Nguyễn kỳ vọng trụ cột kinh doanh MCH sẽ tiếp tục cải thiện các sản phẩm; ngành hàng Thực phẩm tiện lợi, Đồ uống và sản phẩm Chăm sóc cá nhân và gia đình (HPC) có tốc độ tăng trưởng cao sẽ tiếp tục được tập trung, là động lực mạnh mẽ trong thời gian tới ở thị trường nội địa.

Thực tế, trong Q1/2024 dù doanh thu thuần của mảng Bia giảm 31.5% so với cùng kỳ năm ngoái, doanh thu thuần của MCH vẫn tăng trưởng 7.4% so với cùng kỳ nhờ doanh số bán hàng của các ngành hàng khác được cải thiện, đặc biệt là tốc độ tăng trưởng hai con số đã ghi nhận ở ngành hàng Thực phẩm tiện lợi, Đồ uống và Chăm sóc cá nhân tại nhà (“HPC”) với mức tăng lần lượt là 10.3%, 23.4% và 15.2% so với cùng kỳ năm ngoái.Khả năng cao đà tăng trưởng trong 2023 sẽ tiếp tục trong giai đoạn 2024F-2025F.

Theo mình, dự kiến EBITDA của MCH sẽ tăng trưởng ở mức trên 5% trong năm 2024 và khoảng 15% trong năm 2025 và MCH sẽ tiếp tục là trụ cột thu nhập số 1 của MSN, đóng góp lần lượt 51% và 50% vào EBITDA của MSN trong hai năm tới. Đọc thêm & thảo luận tại đây

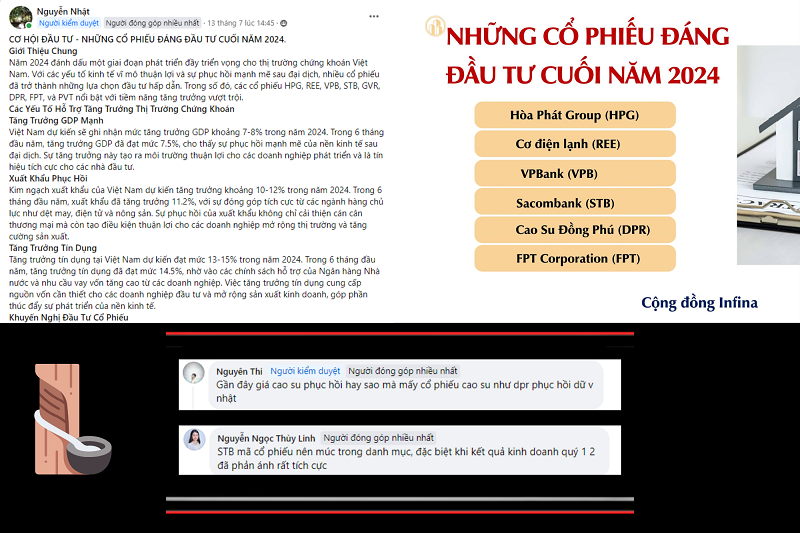

2. Những cổ phiếu đáng đầu tư trong nửa cuối 2024

Giới Thiệu Chung

Năm 2024 đánh dấu một giai đoạn phát triển đầy triển vọng cho thị trường chứng khoán Việt Nam. Với các yếu tố kinh tế vĩ mô thuận lợi và sự phục hồi mạnh mẽ sau đại dịch, nhiều cổ phiếu đã trở thành những lựa chọn đầu tư hấp dẫn. Trong số đó, các cổ phiếu HPG, REE, VPB, STB, GVR, DPR, FPT, và PVT nổi bật với tiềm năng tăng trưởng vượt trội.

Các Yếu Tố Hỗ Trợ Tăng Trưởng Thị Trường Chứng Khoán

Tăng Trưởng GDP Mạnh

Việt Nam dự kiến sẽ ghi nhận mức tăng trưởng GDP khoảng 7-8% trong năm 2024. Trong 6 tháng đầu năm, tăng trưởng GDP đã đạt mức 7.5%, cho thấy sự phục hồi mạnh mẽ của nền kinh tế sau đại dịch. Sự tăng trưởng này tạo ra môi trường thuận lợi cho các doanh nghiệp phát triển và là tín hiệu tích cực cho các nhà đầu tư.

Xuất Khẩu Phục Hồi

Kim ngạch xuất khẩu của Việt Nam dự kiến tăng trưởng khoảng 10-12% trong năm 2024. Trong 6 tháng đầu năm, xuất khẩu đã tăng trưởng 11.2%, với sự đóng góp tích cực từ các ngành hàng chủ lực như dệt may, điện tử và nông sản. Sự phục hồi của xuất khẩu không chỉ cải thiện cán cân thương mại mà còn tạo điều kiện thuận lợi cho các doanh nghiệp mở rộng thị trường và tăng cường sản xuất.

Tăng Trưởng Tín Dụng

Tăng trưởng tín dụng tại Việt Nam dự kiến đạt mức 13-15% trong năm 2024. Trong 6 tháng đầu năm, tăng trưởng tín dụng đã đạt mức 14.5%, nhờ vào các chính sách hỗ trợ của Ngân hàng Nhà nước và nhu cầu vay vốn tăng cao từ các doanh nghiệp. Việc tăng trưởng tín dụng cung cấp nguồn vốn cần thiết cho các doanh nghiệp đầu tư và mở rộng sản xuất kinh doanh, góp phần thúc đẩy sự phát triển của nền kinh tế. Đọc thêm & thảo luận tại đây

3. Có nên tích sản cổ phiếu?

Sau những giai đoạn thị trường như thế này, nhiều người chợt nhận ra rằng “Đầu tư dài hạn” hay “Tích sản” không an toàn như họ nghĩ.

Không biết mọi người dài hạn ở đây là bao lâu? 10 ngày ? 1 tháng? 1 năm? 2-5 năm?

Thường thì người ta định nghĩa đầu tư dài hạn là trên 1 năm, định nghĩa này đúng, nhưng chưa thật sự đầy đủ. Thực ra đầu tư dài hạn tức là “NẮM GIỮ HẾT CHU KÌ TĂNG TRƯỞNG” hoặc “THU DÒNG TIỀN CỔ TỨC”, chứ không phải cứ mua nắm trên 1 năm thì đã là đầu tư dài hạn.

Đầu tư hay tích sản dài hạn mục đích là hạn chế rủi ro thị trường, còn rủi ro bản thân doanh nghiệp thì nắm giữ dài hạn không có tác dụng.. Mọi người mua và vứt ở đó, không theo dõi, kiểm soát liên tục thì cũng giống như là lên xe rồi hy vọng tài xế sẽ đưa mình tới nơi mình mơ ước, ai muốn chở đi đầu thì đi, cứ ngồi hết đủ thời gian “dài hạn” thì xuống xe.

Đầu tư cũng vậy, bất kể doanh nghiệp nào cũng sẽ gặp khó khăn và chu kì kinh doanh là một điều tất yếu.

Với bài viết này mình sẽ chỉ ra những Ví dụ về đầu tư dài hạn sai lầm mà mình hoặc một số anh em mắc phải.

Ví dụ như HPG sản lượng tăng mạnh giai đoạn 2015 – 2018 nhờ các dự án mở rộng nhà máy đi vào hoạt động liên tục, giúp gia tăng nhanh sản lượng, doanh thu và ln tăng trưởng mạnh giai đoạn này. Giá cũng tăng hơn 400%, tuy nhiên vào 2018 thì tất cả các nhà máy đã gần đạt đỉnh, bắt buộc HPG phải đầu tư thêm thì mới tăng mạnh công suất. 2018 – 2019 HPG đầu tư mạnh vào nhà máy Dung Quất.

Lúc này đang ở giai đoạn xây dựng, doanh thu và lợi nhuận bắt đầu tăng chậm lại, doanh nghiệp đói vốn nên phải vay thêm nợ làm bảng cân đối kế toán và một số chỉ tiêu tài chính khác trở nên xấu đi, phát hành thêm tăng vốn cho nhà máy trong khi lợi nhuận tăng chậm sẽ làm EPS sụt giảm mạnh. Đọc thêm & thảo luận tại đây

4. Vì sao chúng ta mãi nghèo?

Chắc hẳn cũng có nhiều lần các bạn tự thắc mắc rằng vì sao mình lại sống cuộc đời của hiện tại? Vì sao có những đứa bạn chơi cùng nhau, có cùng điểm xuất phát nhưng bây giờ có đứa làm ông này bà kia, có đứa lại làm con này thằng kia. Vì sao có người giàu phá sản rồi họ lại giàu lại, người nghèo trúng số rồi lại nghèo đi. Vì sao người giàu mãi giàu, còn người nghèo mãi nghèo? Có cơ hội nào để lật bài không?

Mình sinh trưởng và lớn lên trong cái nghèo, đã rất nhiều lần đi ngủ với cái bụng đói và ám ảnh đến mức không bao giờ có thể quên đi. Ngay từ nhỏ bản thân đã hứng thú và quan tâm đến những vấn đề về tiền bạc và tài chính. Một lần nọ đọc được bài báo cùng câu hỏi của ông Đặng Lê Nguyên Vũ: “Tại sao chúng ta mãi nghèo?”

Câu hỏi này cứ làm mình đau đáu mãi và mình quyết tâm đi tìm câu trả lời của riêng mình. Trên hành trình đó, mình đã tìm thấy câu trả lời và *gần như thoát khỏi ý niệm giàu nghèo để tìm được hạnh phúc dù giờ bản thân vẫn là một người chưa giàu (Xét theo góc độ tài chính). Vì sao mình có thể *gần như thoát ra khỏi ý niệm này thì mình sẽ chia sẻ ở một bài viết khác. Quay trở lại với chủ đề chính của bài viết này sau đây sẽ là câu trả lời dưới góc nhìn của mình.

Đầu tiên cuộc đời hiện tại mà mỗi người đang sống là do chính họ lựa chọn, và cuộc đời cực kì công bằng không thiên lệch cho bất kì ai và không có ngoại lệ. Ngẫm lại xem nhé, từ lúc chúng ta bắt đầu biết suy nghĩ và có ý thức từ những ngày thơ bé thì chúng ta đã bắt đầu lựa chọn cuộc đời của mình rồi.

Ngay khoảnh khắc của hiện tại, khi bạn đang đọc mấy dòng này, nó là kết quả của tất cả những gì bạn từng lựa chọn từ khi có ý thức. Nghĩa là tất cả những gì bạn từng lựa chọn từ những cái nhỏ xíu như bữa nay ăn gì, nên đi ngủ và dậy lúc mấy giờ, đến những cái lớn hơn như chọn đáp án A hay B trong bài kiểm tra, chọn yêu ai, chọn ở đâu, chọn học trường nào và làm nghề gì,… đã đưa bạn tới khoảnh khắc này.

Tất cả những gì đang xảy ra không là nhân thì là quả. Kết quả của lựa chọn này sẽ là nguyên nhân của lựa chọn khác. Ví dụ nhé vì chọn đáp án A thay vì B trong bài kiểm tra bạn đã rớt trường C và đậu trường D. Vì học trường D nên bạn học lớp E và chơi với nhóm bạn F rồi sau đó yêu bạn G,… vân vân và mây mây. Nhưng cái gì quyết định những sự lựa chọn của mỗi người? Đọc thêm & thảo luận tại đây

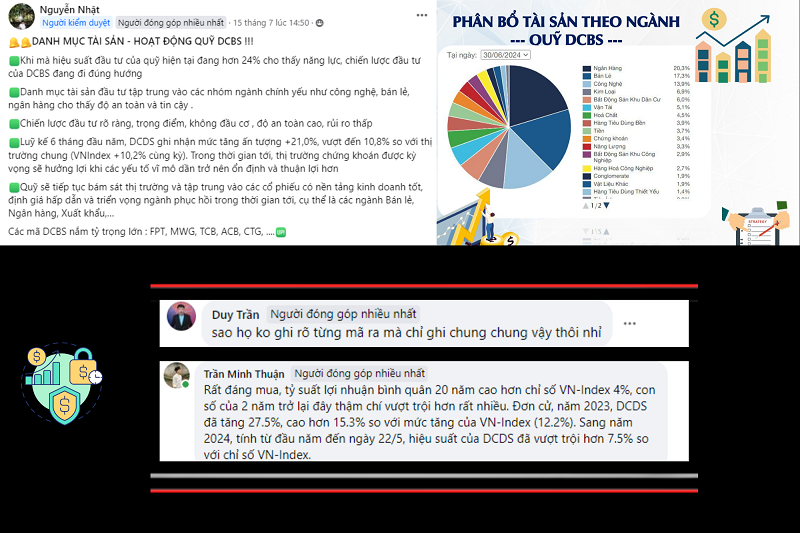

5. Soi danh mục quỹ DCDS

Khi mà hiệu suất đầu tư của quỹ hiện tại đang hơn 24% cho thấy năng lực, chiến lược đầu tư của DCBS đang đi đúng hướng

Danh mục tài sản đầu tư tập trung vào các nhóm ngành chính yếu như công nghệ, bán lẻ, ngân hàng cho thấy độ an toàn và tin cậy

Chiến lược đầu tư rõ ràng, trọng điểm, không đầu cơ , độ an toàn cao, rủi ro thấp

Luỹ kế 6 tháng đầu năm, DCDS ghi nhận mức tăng ấn tượng +21,0%, vượt đến 10,8% so với thị trường chung (VNIndex +10,2% cùng kỳ). Trong thời gian tới, thị trường chứng khoán được kỳ vọng sẽ hưởng lợi khi các yếu tố vĩ mô dần trở nên ổn định và thuận lợi hơn

Quỹ sẽ tiếp tục bám sát thị trường và tập trung vào các cổ phiếu có nền tảng kinh doanh tốt, định giá hấp dẫn và triển vọng ngành phục hồi trong thời gian tới, cụ thể là các ngành Bán lẻ, Ngân hàng, Xuất khẩu,…

Các mã DCBS nắm tỷ trọng lớn : FPT, MWG, TCB, ACB, CTG. Đọc thêm & thảo luận tại đây