Theo Phó Thống đốc Ngân hàng Nhà nước (NHNN) Đào Minh Tú, tăng trưởng tín dụng vẫn chậm do nhiều nguyên nhân khách quan và chủ quan từ cả doanh nghiệp và ngân hàng. Tuy nhiên, Ngân hàng Nhà nước đã có các biện pháp nhằm đẩy mạnh tăng trưởng tín dụng.

Trong cuộc họp báo thông tin kết quả 6 tháng đầu năm của NHNN, ông Đào Minh Tú cho biết, hiện nay việc điều hành chính sách của NHNN đang gặp khó khăn chưa từng có.

“Chúng tôi nhận thấy rằng doanh nghiệp đang gặp nhiều khó khăn. Hàng tồn kho tăng lên, một số doanh nghiệp đã giảm số lượng công nhân và lao động trong khi giá của nhiều mặt hàng cũng tăng cao… Sức mua và sức cầu của cả trong và ngoài nước đều giảm”, ông Tú nói. Theo ông, những tình hình trên đã tác động đến việc điều hành chính sách tiền tệ.

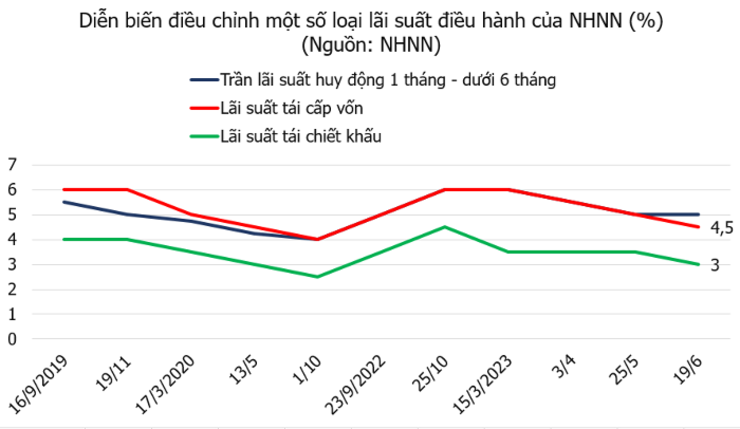

Theo ông Tú, trong năm 2022, NHNN đã tăng lãi suất điều hành hai lần, nhưng sang năm 2023, NHNN đã giảm lãi suất điều hành bốn lần. Cụ thể, từ tháng 3/2023, sau khi nhận thấy dấu hiệu tích cực trong nền kinh tế, NHNN đã nhanh chóng giảm lãi suất. Gần đây, vào ngày 16/6, NHNN đã thực hiện lần giảm lãi suất điều hành thứ tư. Đây là những biện pháp cụ thể và trực tiếp nhằm khuyến khích các ngân hàng thương mại giảm lãi suất huy động và cho vay.

Xem thêm: Lãi suất tiết kiệm ngân hàng 06/2023 nào cao nhất hiện nay?

Ông Tú cho biết, tính đến ngày 15/6, dư nợ tín dụng trên toàn nền kinh tế đạt khoảng 12,32 triệu tỷ đồng, tăng 3,36% so với cuối năm 2022 và tăng 8,94% so với cùng kỳ năm trước.

“Việc tăng trưởng tín dụng ở mức 3,36% không được coi là tăng trưởng nhanh. Tuy nhiên, điều này không có nghĩa là ngân hàng tăng trưởng tín dụng bằng cách hạ chuẩn tín dụng, cung cấp tiền một cách vô đối. Tăng trưởng tín dụng vẫn được đảm bảo an toàn và mang lại hiệu quả”, ông Tú khẳng định.

Ông Tú cũng cho biết rằng, trước tình hình khó khăn của các nguồn vốn thị trường như trái phiếu, chứng khoán và thị trường bất động sản chưa phục hồi nhanh và đang gặp khó khăn, trách nhiệm cung cấp nguồn vốn của ngân hàng trở nên nặng nề hơn.

“Mọi người đều mong muốn lãi suất cho vay thấp, nguồn tiền vay lớn để hỗ trợ doanh nghiệp. Ngân hàng cũng mong muốn như vậy, nhưng để giải quyết vấn đề này, cần thiết phải duy trì sự cân bằng và tạo ra sự hài hoà giữa khả năng vay và khả năng hấp thụ vốn của doanh nghiệp. Vai trò này thuộc trách nhiệm của nhà nước”, lãnh đạo NHNN nói thêm.

NHNN nhận thức rằng một số doanh nghiệp kỳ vọng giảm lãi suất hơn nữa và tìm cách giải quyết tích cực hơn. Nhiệm vụ này đã được đặt ra cho 6 tháng tiếp theo của NHNN.

Theo Phó Thống đốc, khả năng cung ứng vốn của ngành ngân hàng đối với nền kinh tế đã đầy đủ và sẵn sàng. Tuy nhiên, vấn đề nằm ở việc hấp thụ vốn chậm do cả yếu tố khách quan và chủ quan từ cả ngân hàng và doanh nghiệp.

Để đáp ứng những lo ngại về việc lãi suất cho vay vẫn cao, Phó Thống đốc cho biết rằng khi giảm lãi suất điều hành, sẽ có một độ trễ, nhưng trong điều kiện khó khăn của doanh nghiệp, ngân hàng phải nhanh chóng hành động. Điều này là mong muốn của cả doanh nghiệp và ngân hàng. Trong thời gian khó khăn, các ngân hàng nên chia sẻ, điều chỉnh việc cấp vốn cho doanh nghiệp.

Ngoài ra, để tăng nhu cầu vay vốn cho khách hàng, Phó Thống đốc chỉ đạo tiếp tục mở rộng và đơn giản hóa thủ tục hành chính, tạo điều kiện cho doanh nghiệp tiếp cận tín dụng trong khi vẫn đảm bảo nguyên tắc không giảm chuẩn tín dụng.

“Giảm chuẩn sẽ đi đôi với rủi ro và nợ xấu. Nếu không duy trì chuẩn tín dụng, nợ xấu sẽ tăng cao. Hiện nay, nợ xấu bắt đầu xuất hiện ở một số ngân hàng. Mặc dù mức độ chưa cao, nhưng có dấu hiệu của rủi ro nợ tiềm ẩn một số ngân hàng. Vấn đề nợ xấu luôn được đề cập để đảm bảo an toàn,” ông Tú nói.

Phó Thống đốc cũng đề cập rằng trong thời gian tới, NHNN sẽ gửi đoàn công tác để đánh giá tình hình tại các ngân hàng, xem có quá nhiều quy định vượt quá yêu cầu tiêu chuẩn hay không. “Nếu các quy định về chuẩn tín dụng là thích hợp, chúng tôi chấp nhận, nhưng nếu có các quy định không hợp lý, chúng tôi sẽ loại bỏ chúng ngay lập tức. Doanh nghiệp vay vốn phải chứng minh mục đích của khoản vay, và vay phải tuân thủ các điều kiện về khả năng tài chính… Đây là các quy định cứng,” ông Tú nói.

Với các biện pháp điều hành và hướng dẫn từ NHNN, mặt bằng lãi suất đã ổn định, lãi suất tiền gửi và lãi suất cho vay có xu hướng giảm dần. Lãi suất tiền gửi trung bình của các ngân hàng thương mại là khoảng 5,8%/năm (giảm 0,7% so với cuối năm 2022), trong khi lãi suất cho vay VND trung bình là khoảng 8,9%/năm (giảm 1%/năm so với cuối năm 2022).

Xem thêm: 4 ngân hàng lớn đồng loạt điều chỉnh lãi suất huy động xuống 3,4%/năm