Quản lý tiền là một việc không hề dễ dàng, bạn phải chi tiêu cho nhiều nhu cầu như cho bản thân hoặc cho gia đình. Nhưng kiếm tiền thì không dễ đúng không? Thế quản lý tiền chắc chắn cũng khá khó khăn đối với các bạn trẻ hiện nay.

Thế thì đừng lo, nguyên tắc 50 20 30 sẽ là một trong những nguyên tắc quản lý tiền bạc cực dễ dàng và hiệu quả. Không rườm rà như nguyên tắc 6 chiếc lọ, chỉ duy nhất “3 lọ” mà ai ai cũng có thể áp dụng. Cùng Infina tìm hiểu cách quản lý tiền này nhé!

Nội dung chính

Nguyên tắc 50 20 30 có nghĩa là gì?

Nguyên tắc 50 20 30 là một quy tắc quản lý tài chính khá nổi tiếng. Là một kế hoạch trực quan và đơn giản để giúp mọi người đạt được mục tiêu tài chính cá nhân.

Quy tắc này đã được giới thiệu trong cuốn sách “All Your Worth: The Ultimate Lifetime Money Plan” (Tạm dịch: “Tất cả giá trị của bạn: Kế hoạch tiền bạc trọn đời tối ưu” ) bởi Elizabeth Ann Warren và con gái bà là Amelia Warren Tyagi.

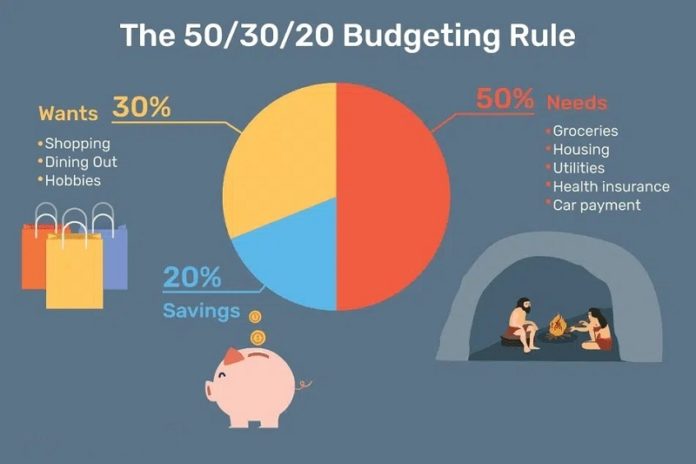

Quy tắc cơ bản này là chia thu nhập sau thuế và phân bổ nó theo: 50% cho nhu cầu, 30% cho mong muốn và 20% cho khoản tiết kiệm.

Ý nghĩa của nguyên tắc 50 20 30

50% thu nhập của bạn – Nhu cần cần thiết

Để bắt đầu, hãy dành ra không quá một nửa thu nhập của bạn cho những nhu cầu thiết yếu trong cuộc sống. Có vẻ 50% là một tỷ lệ cao nhưng một khi xem xét những danh mục thuộc các chi phí cần thiết bạn mới thấy con số đó có ý nghĩa.

Nói một cách rõ ràng, chi phí thiết yếu là những khoản mà bạn chắc chắn phải bỏ ra bất kể bạn ở đâu, làm gì hay có kế hoạch gì trong tương lai. Thông thường, những chi phí này thường giống nhau ở hầu hết mọi người, bao gồm: Tiền ăn, tiền ở, chi phí đi lại và các hóa đơn tiện ích như điện, nước.

Hãy cố gắng để tổng chi phí thiết yếu không vượt quá 50% lương. Nhưng nếu con số đó lớn hơn 50%, hãy thử giảm tiền các hóa đơn xuống như sử dụng phương tiện công cộng thay vì phương tiện cá nhân,…

Mà nếu không thể làm được điều đó nữa thì bắt buộc bạn phải giảm 5% ở mỗi danh mục tiếp theo. (Các chuyên gia khuyên bạn cắt giảm ở phần chi tiêu cá nhân, chứ không nên giảm ở mục tiêu tài chính).

20% thu nhập của bạn – Tiết kiệm

Đây có thể là quỹ khẩn cấp, quỹ tiết kiệm hưu trí hoặc các khoản đầu tư khác, ví dụ chứng khoán. Các chuyên gia thường khuyên bạn nên cố gắng dành một khoản tiền nhất định trong quỹ khẩn cấp để trang trải chi phí sinh hoạt tối thiểu trong 3 – 6 tháng đề phòng các trường hợp bất trắc.

Bạn nên có trong tay số tiền ít nhất bằng 3-6 tháng chi phí sinh hoạt để phòng trường hợp mất việc hoặc có biến cố xảy ra. Sau đó, hãy tập trung vào các khoản đầu tư dài hạn hơn.

30% thu nhập của bạn – Mong muốn

Muốn là tất cả những thứ bạn tiêu tiền không phải là thứ hoàn toàn cần thiết. Điều này bao gồm những bữa ăn ngoài, xem phim, chiếc túi xách mới, vé tham dự các sự kiện thể thao, kỳ nghỉ, thiết bị điện tử mới nhất và Internet tốc độ cực cao.

Bạn có thể tập thể dục tại nhà thay vì đến phòng tập thể dục, nấu ăn thay vì ăn ngoài, hoặc xem thể thao trên TV thay vì mua vé xem trò chơi.

Danh mục này cũng bao gồm những quyết định nâng cấp mà bạn đưa ra, chẳng hạn như chọn một bữa lẩu nướng buffet thay vì một bát bún riêu, mua một chiếc Mercedes thay vì một chiếc Honda tiết kiệm hơn hoặc lựa chọn giữa việc xem truyền hình bằng ăng-ten miễn phí hoặc chi tiền để xem truyền hình cáp.

Về cơ bản, mong muốn là tất cả những thứ bổ sung nhỏ mà bạn chi tiền để làm cho cuộc sống thú vị và giải trí hơn.

Cách vận dụng nguyên tắc 50 20 30 trong quản lý dòng tiền cá nhân

Tiết kiệm và đầu tư

Sau khi đã thiết lập ngân sách chi tiêu và có cho mình một kế hoạch tiết kiệm, ngày nay người tiêu dùng hoàn toàn có thể mở tài khoản tiết kiệm online (thông thường với một mức lãi suất thấp hơn so với lãi suất gửi tại quầy).

Đặc biệt hiện nay, việc gửi tiết kiệm không kỳ hạn cực kì tiện lợi. Chỉ với các thiết bị di động và số tiền vốn ”sinh viên” là bạn đã có thể gửi tiết kiệm online mà không cần đến số vốn hàng triệu. App Infina với sản phẩm Tích Lũy sẽ giúp bạn tiết kiệm trực tuyến chỉ với 200.000đ với lãi suất không kỳ hạn 7%/năm, đây là lãi suất thuộc TOP đầu của lãi suất không kỳ hạn.

Bên cạnh đó, khi bạn tạo tài khoản Infina, bạn còn được tặng ngay tiền thưởng hấp dẫn lên đến 2 triệu đồng. Ngoài ra, Infina vừa tung ra sản phẩm mới với đa dạng các gói kỳ hạn với lãi suất lên đến 9.2%/năm cực hấp dẫn.

Tìm kiếm nguồn thu nhập thụ động khác

Nếu công việc hằng ngày không ngốn quá nhiều thời gian của bạn, tìm kiếm một công việc hay ý tưởng kinh doanh khả thi mà bản thân yêu thích và có khả năng. Có thể đơn giản là việc viết lách, bán hàng online hay thậm chí là tìm kiếm cơ hội đầu tư, kinh doanh.

Cách lập ngân sách hợp lí với nguyên tắc 50 20 30

1. Liệt kê từng thói quen chi tiêu của bạn

Trước khi thực hiện ngân sách 50 20 30, hãy nhìn kỹ vào gương (hoặc có thể là ví của bạn). Chúng ta đang nói về việc phân tích thói quen chi tiêu của bạn. Bạn có dành quá nhiều tiền cho quần áo không? Giày dép? Món ăn? Đồ uống hay không? Tìm ra thói quen chi tiêu của bạn ngay từ đầu sẽ giúp bạn học cách sử dụng ngân sách 50 20 30 để cắt giảm chi tiêu một cách hiệu quả ở những nơi bạn cần nhất.

Hãy xem xét bảng sao kê ngân hàng và thẻ tín dụng của bạn trong vài tháng qua và xem liệu bạn có thể tìm thấy bất kỳ xu hướng chung nào không. Nếu bạn nhận thấy rằng mình đang dành quá nhiều cho việc đi mua đồ ăn và thức uống, hãy lên kế hoạch để tránh những khoản này.

Hãy nấu bữa tối ở nhà trước đó, thưởng thức một bữa tiệc nhẹ với bạn bè, tìm các món đặc biệt trong khung giờ vàng giảm giá xung quanh thị trấn. Có rất nhiều cách để lập ngân sách và tiết kiệm tiền mà không ảnh hưởng đến đời sống xã hội của bạn.

2. Xác định những chi phí có thể phát sinh trong danh mục “Mong muốn”

Tất nhiên, có những chi phí trong cuộc sống mà chúng ta không thể tránh khỏi. Có thể bạn cần sửa chữa chiếc xe của mình hoặc có lẽ bạn đang đặt cọc mua một căn nhà trong sáu tháng tới. Thông thường, những hóa đơn này là những chi phí cần thiết, vì vậy bạn sẽ phải tính chúng vào ngân sách của mình.

Khi bạn sắp đạt được ngân sách 50 20 30 của mình, hãy dành một chút thời gian để xem lịch của bạn để bạn có thể lập kế hoạch cho những khoản chi này và điều chỉnh chi tiêu của mình trong thời gian trước và sau khi bạn phát sinh chi phí.

3. Tính tổng thu nhập

Tính tổng thu nhập của bạn là bước quan trọng đầu tiên khi học cách lập ngân sách bằng cách sử dụng quy tắc 50 20 30, nhưng nó không phải lúc nào cũng đơn giản như bạn tưởng. Tùy thuộc vào công việc của bạn, bạn có thể có một khoản lương tương đối ổn định hoặc một khoản tiền dao động từ tháng này sang tháng khác.

Nếu trường hợp thứ hai xảy ra, hãy thu thập thông tin từ bảng lương của bạn từ sáu tháng qua và tính mức trung bình. (Dịch Giả: Nguyễn Minh Phương – Nguồn: ToMo – Learn Something New)

Nguyên tắc quản lý tiền 50 20 30 này dành cho những ai?

Phương pháp 50 20 30 được đánh giá khá hiệu quả và dễ dàng áp dụng. Nguyên tắc quản lý tài chính này khá dễ với nhiều người, nhưng cũng khá vất vả với không ít người. Với những người đã đi làm lâu năm, không có các khoản nợ tài chính quản lý tiền theo quy tắc 50 20 30 sẽ khá đơn giản.

Nhưng với những bạn trẻ đang trong quá trình khởi nghiệp, vật lợn với các khoản vay sinh viên do mới ra trường… Thực hiện quy tắc 50 20 30 sẽ khiến nhiều người vật lộn với những khoản vay đã đến hạn.

Do vậy, cần thanh toán tất cả các khoản nợ trước khi bắt đầu với 50 20 30. Hoặc khoản chi phí 20% dành để tiết kiệm và đầu tư sẽ được trích ra để trả nợ. Giải quyết các khoản nợ, giảm lãi từ các khoản nợ sẽ giúp bạn nhanh chóng đạt được mục tiêu tài chính.

Kết luận

Quy tắc 50 20 30 đã trở thành một phương pháp quản lý tiền hữu hiệu nhờ những nguyên tắc đơn giản. Để bảo đảm cho cuộc sống được thoải mái, chúng ta không nên quá cứng nhắc khi cố đè nén bản thân phải từ bỏ một số “thú vui” của mình trong phần chi tiêu cá nhân.

Hi vọng sau bài viết này, bạn đã biết được quy tắc 50 20 30 trong quản lý tài chính cá nhân được vận dụng như thế nào để đạt hiệu quả. Và đừng quên chia sẻ nguyên tắc này với người thân, bạn bè của bạn nhé!

Bạn có cảm nghĩ như thế nào? Hãy để lại bình luận phía dưới nhé!

Xem thêm: Bật mí 6 cách quản lý tài chính cá nhân cực kì đơn giản và hiệu quả